Bring back the spark in your IT

Kennis, mensen en energie om je business verder te helpen

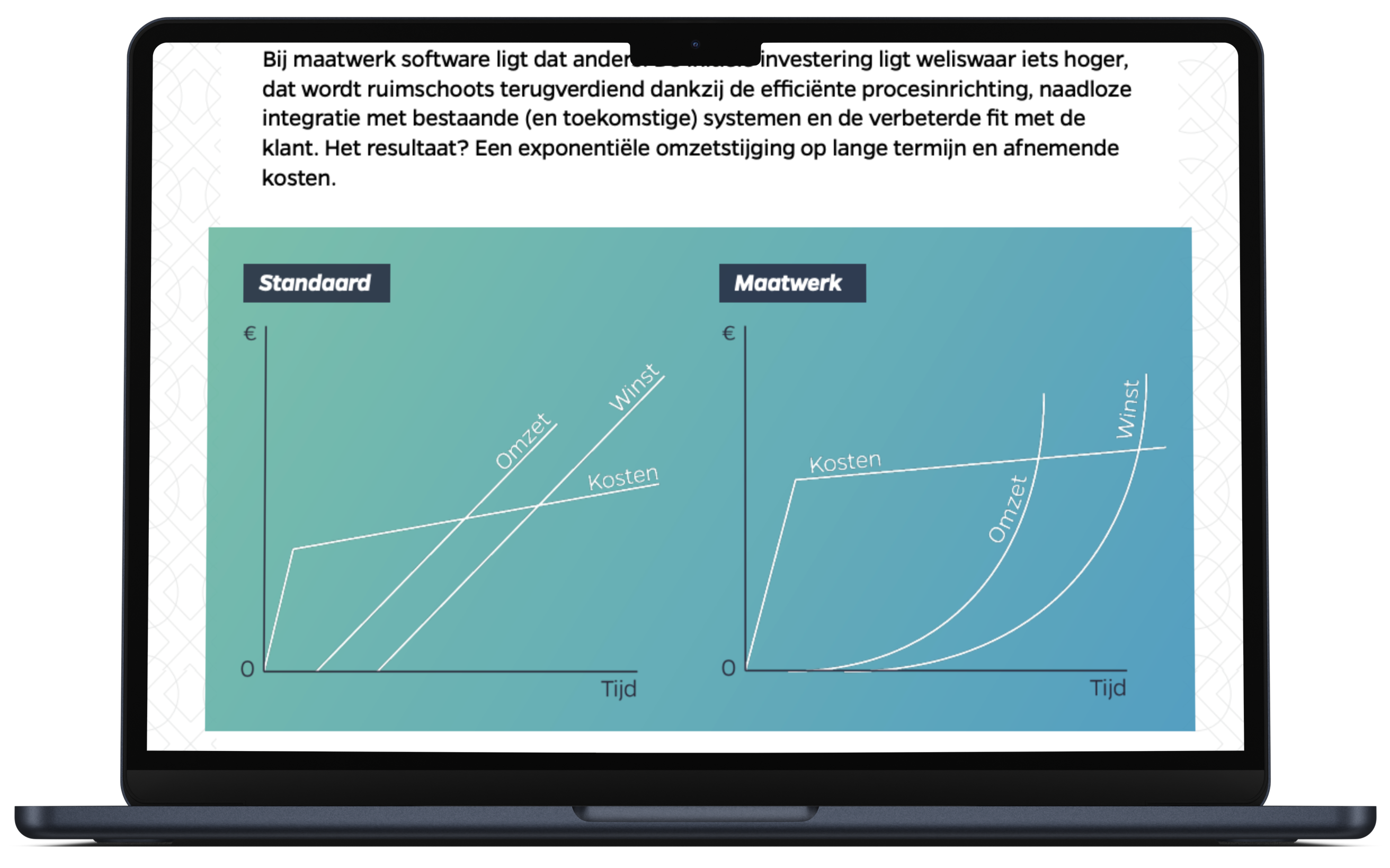

Het software dilemma bij het digitaliseren van een bedrijfsproces: Buy or build?

Lees de volledige guide en kom erachter hoe je de juiste keuze maakt tussen standaard- of maatwerksoftware en daarmee toekomstbestendig blijft.

Thema’s, expertises & markten 💙

Markten

Specifieke kennis van een bepaalde markt waar wij onze expertise voor inzetten.

Bekijk alle MarktenKlanten die we blij maken 🙂